编辑:佚名 来源:财经新闻网

![]()

来源:读 财 官、用益信托网

今年以来,全球金融市场出现大幅波动,各国央行开启了新一轮降息政策,给金融市场投放更多资金,以应对疫情等因素带来的经济冲击。

当市场上的钱越来越多,就会出现“利率下行”。其中,大家感受最直接的,就是“某宝”等货币基金收益率的下滑,4月货币基金七日年化收益率纷纷跌破2%。同时,银行理财、保险、信托等各类理财产品收益率也有不同程度的下调。

宝宝类理财平均收益率跌破2%

宝宝类理财平均收益率跌破2%回看2020年,第一季度,疫情对于信托产品的影响到底如何呢?

2020年一季度集合信托市场情况

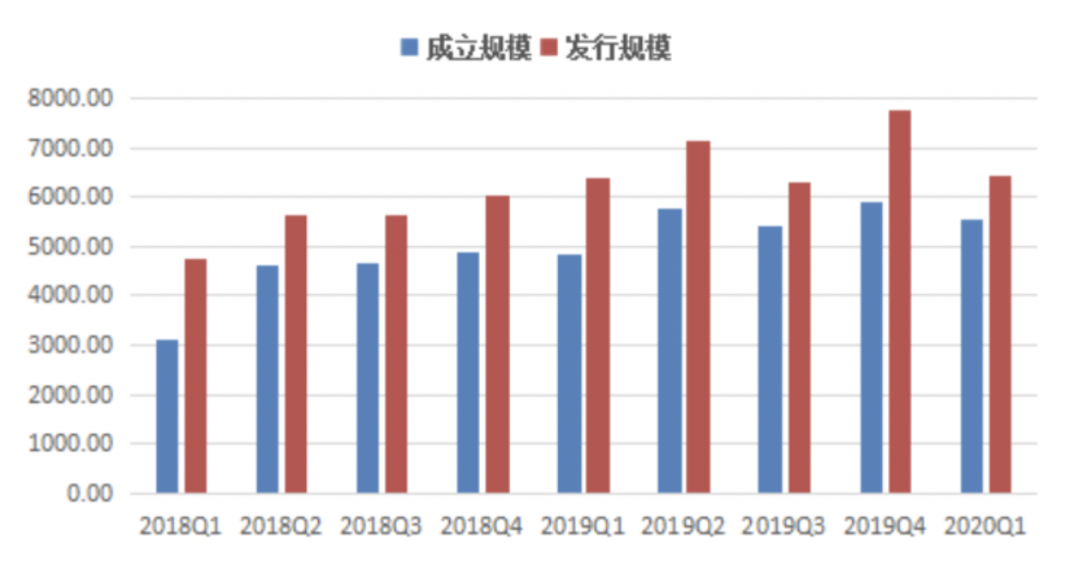

1一季度发行及成立规模均有所下滑

受新冠疫情的冲击,集合信托产品发行及成立规模有所下滑。截至4月3日,共有63家信托公司发行集合信托产品6735款,环比减少15.96%,发行规模6420.06亿元,环比减少17.13%;共计62家信托公司募集成立集合信托产品6325款,环比减少6.59%,募集资金5535.57亿元,环比下滑6.34%。

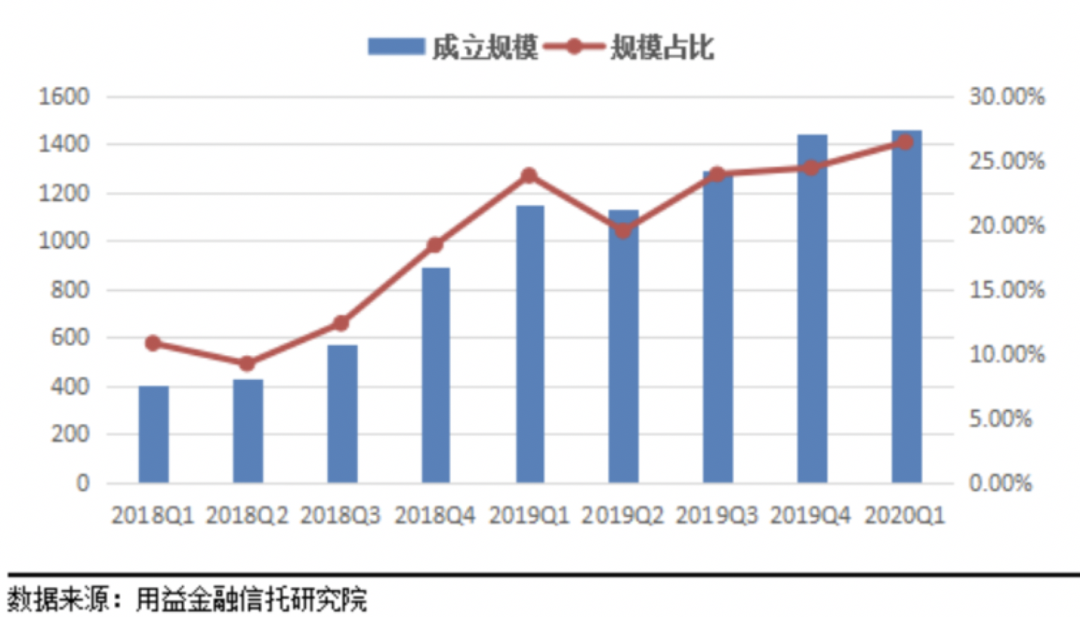

图:2018年至2020年一季度集合信托规模季度变化 (单位:亿元)

图:2018年至2020年一季度集合信托规模季度变化 (单位:亿元)从月度数据来看,2月份受疫情影响最为严重,发行及成立规模均大幅下挫,但3月份开始信托业务逐步恢复。疫情对集合信托市场的影响主要体现在短期,预期二季度集合信托市场可能会出回暖的情况。

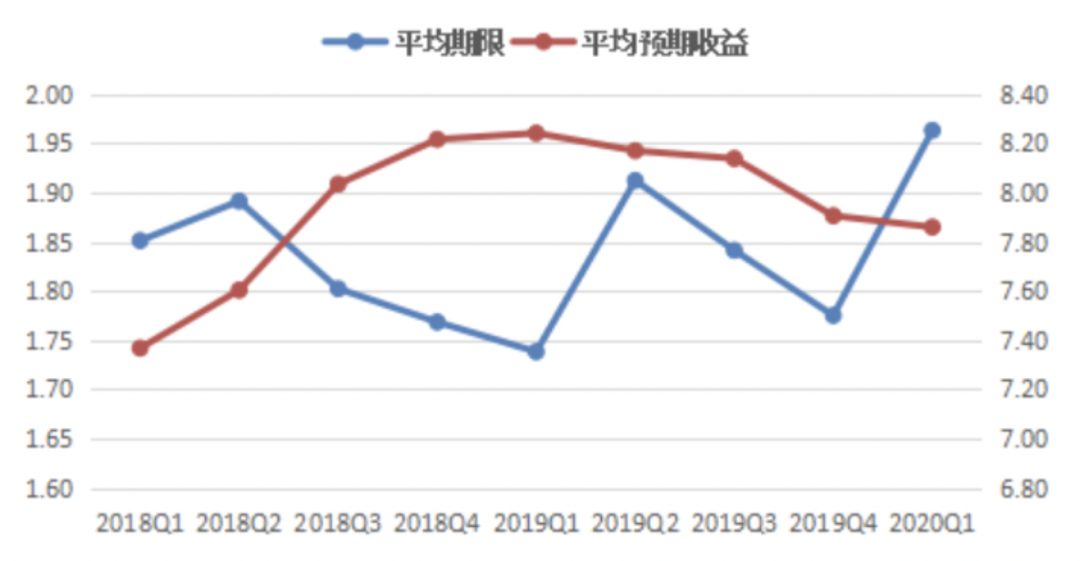

2平均收益持续下行,已进入“7”时代

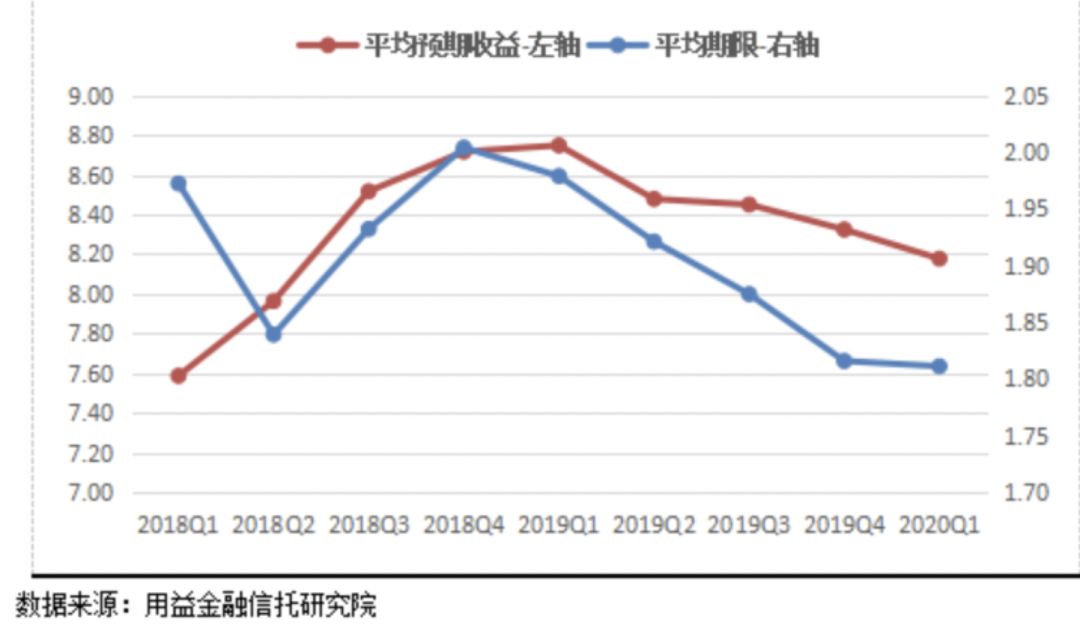

集合信托产品的平均预期收益率继续下行,一季度集合信托产品平均预期收益率为7.86%,环比减少0.05个百分点。自2019年以来,集合信托产品的收益下滑态势仍在延续,目前产品收益已下滑至“8”以下。

图:2018年至2020年一季度集合信托的平均预期年收益率 与期限变动趋势(单位:年,%)

图:2018年至2020年一季度集合信托的平均预期年收益率 与期限变动趋势(单位:年,%)同时从产品的收益分布及期限来看,一季度平均收益率8%及以下的集合信托产品的数量占比上升至第一位,长久期的信托产品占比也逐步提升。随着降息预期情绪的延续,信托市场将进入一个低利率的时代。

政策情况

1、宏观政策

财政政策持续发力,货币政策灵活适度

为应对疫情对我国经济造成的冲击,中央加大逆周期调节力度,积极的财政政策持续发力,稳健的货币政策更加灵活适度。今年作为“十三五”规划的收官之年,中央强调要努力完成全年经济社会发展目标任务,面对当前全球较为复杂的经济环境国内仍面临较大的下行压力,二季度预计逆周期调节力度将持续加大,金融环境存在进一步改善空间。

2、信托业相关监管

政策仍然是严基调

2020年以来,监管仍然是严基调,逐步压实信托资产质量,降低行业风险,引导信托业务回归本源。2019年通道业务乱象治理取得显著成效,但同时融资类业务规模快速增长,所以监管要求压降具有影子银行特征的融资业务,也是为了降低潜藏风险,引导信托业回归本源,并逐步发力服务信托、财富管理业务等。

房地产信托市场情况

1、政策情况

坚持“房住不炒”、保证房地产市场平稳运行

从房地产调控政策来看,仍然坚持“房住不炒”定位,各地因城施策从供需两端出台房地产行业扶持政策,各地人才政策密集出台,将进一步稳定房地产市场预期。

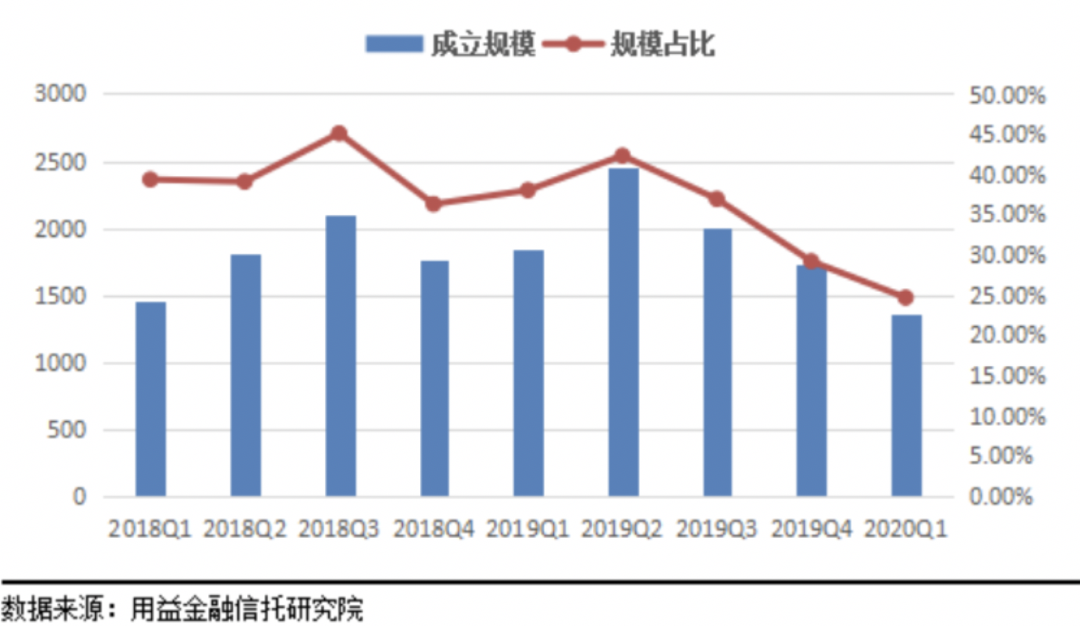

2、房地产信托市场

规模持续下滑,收益短期上行

一季度,房地产类信托募集资金1365.20亿元,环比下滑20.86%。

图:2018年-2020年一季度房地产类信托规模及占比变化(单位:亿元,%)

图:2018年-2020年一季度房地产类信托规模及占比变化(单位:亿元,%)房地产类信托的募集规模自2019年下半年以来,连续多个季度下行,主要原因有二:一是监管趋严,从去年下半年以来,房地产信托经历了多轮窗口指导和调控;二是一季度新冠疫情冲击使得楼市停摆,房地产开发也全面暂停,房企融资需求萎缩的同时信托业务的开展也短期内受限。

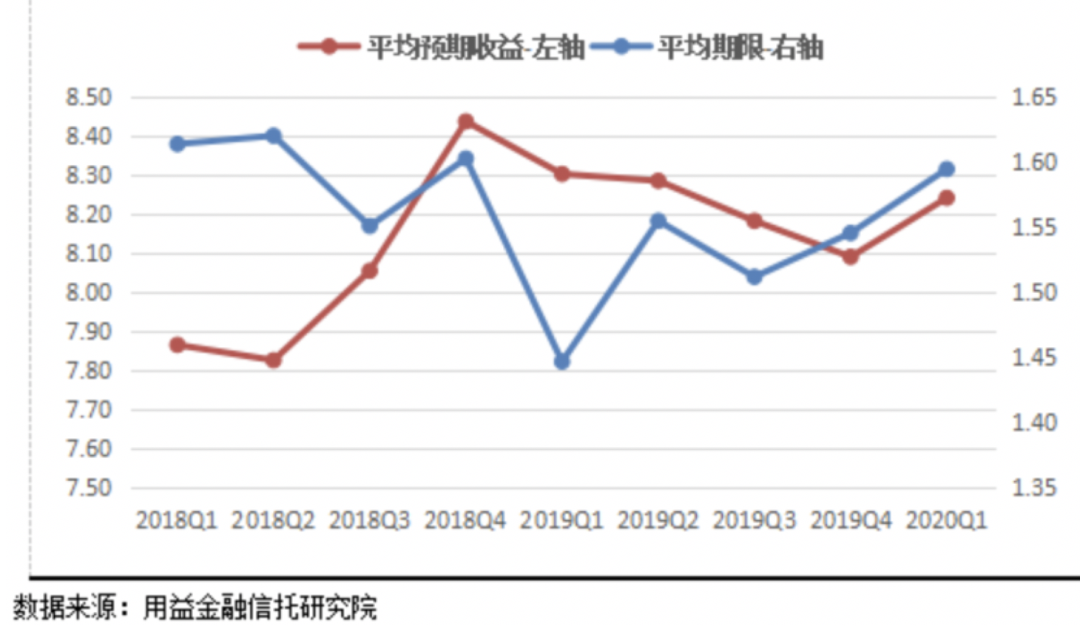

图:2018-2020年一季度房地产类信托的平均收益 与平均期限变化(单位:年,%)

图:2018-2020年一季度房地产类信托的平均收益 与平均期限变化(单位:年,%)从平均收益来看,一季度房地产类信托收益率短期小幅上行,平均预期收益率为8.24%,环比增加0.15个百分点。总体来看,疫情是对收益影响最为关键的因素,由于疫情影响一季度开发商短期资金压力剧增,短期内房地产信托收益有小幅上行趋势。但具体从房企融资来看,一季度海外债、信用债融资规模同比增长,而且房企分化愈发明显,头部房企融资成本并未上行间或有小幅下行,在疫情影响下龙头房企的融资优势进一步体现。

目前国内疫情已经得到控制,房地产行业也逐步复工复产,房企的融资需求开始逐步释放,二季度房地产类信托可能会有所回暖,但由于监管的趋严把控,不会出现大幅上涨的情况。对于信托公司来说,除了头部房企、核心城市的选择外,业务模式也要逐步实现从开发贷为主的融资类业务到投资类业务的转型。

政信信托市场情况

1、政策情况

逆周期政策调节加码,城投融资环境持续改善

2020年一季度,全国发行地方债券共16105亿元,其中新增债券15424亿元,完成中央提前下达额度的83.5%,同比增加62.6%;同时利率保持下行,3月地方债平均发行利率3.19%,比2019年下降28个基点。

受疫情影响逆周期政策调节加码,地方债加速发行,同时城投债发行政策也有所放松,城投平台融资环境进一步改善,参考各地出台政策预期信托融资成本将继续持续下行。

2、政信信托市场情况

规模稳步提升,收益持续下行

自2018年下半年以来,基础产业类信托规模持续稳定实现增长。今年一季度,基础产业信托募集资金1462.66亿元,环比增加1.38%,与去年同期相比增长了27.18%。在当前宏观经济逆周期调节的情况下,基建成为刺激经济的重要手段,基础设施领域的资金需求巨大,也为信托提供较大参与空间。

图:2018-2020年一季度基础产业信托季度募集规模 及占比(单位:亿,%)

图:2018-2020年一季度基础产业信托季度募集规模 及占比(单位:亿,%)基础产业类信托的平均收益率自2019年以来持续下行,今年一季度基础产业类信托的平均预期收益率为8.18%,环比减少0.14个百分点,平均收益率持续下行。

图:2018-2020年一季度基础产业类信托的平均预期 年收益率与期限变动趋势(单位:年,%)

图:2018-2020年一季度基础产业类信托的平均预期 年收益率与期限变动趋势(单位:年,%)当前经济下行叠加疫情冲击,国内货币政策将持续保持宽松来降低社融成本,同时多类资金(专项债、银行资金等)涌入基建领域,城投平台融资环境持续改善。从近期盐城、常州、泰州等地陆续发布压降融资成本的消息来看,政信信托产品的预期收益也将进一步下滑。

总结

总体来看,一季度集合信托市场主要受疫情冲击,其中房地产类信托受影响最为严重,但随着疫情已经得到控制,信托公司逐步复工,二季度信托市场预期将逐步回暖,但在当前市场降息预期越发明显的情况下,预计信托收益将出现更为明显的下降。从监管政策来看,一季度以来行业处罚力度加大,严基调的监管仍将延续。

面对收益率的下行,投资者应该如何应对?

合理降低对收益的心理预期

首先,我们要适应现在的低利率环境,这种低利率环境可能还会延续一段时间。如果一味抵抗心理或观望,反而可能错过最佳配置时机。

合理选择期限较长的产品

在市场整体收益率下行的情况下,投资者可以发挥主观能动性,通过选择一些期限较长的固定收益产品来锁定收益。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:唐婧